没有本土供应商“幕后”的崛起,哪来新势力“前台”的荣光

七月流火,新能源汽车热度却丝毫不减。中汽协预计,7月新能源汽车零售销量达45万辆,同比增长102.5%。其中,哪吒、零跑等新势力接连数月销量破万,比亚迪更是冲上了16.4万辆的新高度。湘财证券预计,2022年国内新能源汽车销量有望超550万辆。

新能源车企销量火爆大家看在眼里,但是对于那些订单接连破万的新车背后,默默给予强劲支持的本土供应商企业,公众却鲜少关注。

包括理想L9(图片|配置|询价),问界M7、小鹏G9等多款新车身上,我们都能明显看到本土供应商占比的提升,不只是动力电池,在自动驾驶域控制器、行车ADAS、激光雷达、空气悬架等领域,本土供应商出现的频率都越来越高。

可以说,要是没有背后这些低调的本土供应商,带来更优的成本、更具针对性的产品方案,李想、何小鹏也难以在三四十万的价位上喊出“500万/50万以内最好”的底气。

眼下,随着新能源汽车智能化和高端化的发展,本土供应商开始获得越来越多腾飞的机会,过去被Mobileye、博世、大陆等巨头称霸的局面,也开始出现松动的迹象。

01 本土供应商占比提升,再做代工就不礼貌了

理想L9的核心零部件中,动力电池来自宁德时代,电机来自蜂巢传动、联合电子,电机控制器来自常州汇想;HUD硬件、语音识别系统、座舱控制器等分别来自未来黑科技、思必驰、镁佳科技;自动驾驶域控制器由德赛西威提供,而自动驾驶芯片部分来自地平线,激光雷达来自禾赛科技……

本土供应商明显占据理想L9供应商阵容的主体,而且,这样的现象并非个例,在小鹏G9、问界M7等高端车型身上也出现相似的趋势。

小鹏G9的供应商中,除了采埃孚、英伟达、森萨塔科技等国际主流供应商外,宁德时代、保隆科技、敏实、德赛西威、速腾聚创、导远电子、瞻芯电子等强势崛起的中国本土供应商同样占据了主体。

其实原因也十分显而易见。伴随新能源、智能网联和自动驾驶汽车技术的发展,尤其是得益于特斯拉这条大鲇鱼的刺激作用,传统整车企业在围绕燃油技术与产业生态形成的技术壁垒已经明显开始土崩瓦解。同时,率先起跑的本土零部件企业,也成功抓住了“弯道超车”的机会。

尤其是动力电池领域,龙头宁德时代持续多年的全球装机量榜首地位就无需赘述了。

在传统外资车企转型滞后的大背景下,智能座舱和自动驾驶领域更成为了本土供应商发力的重要战场。

其中,车企供应商名单中频繁出现的德赛西威当属其中的佼佼者。

目前该公司新一代高算力(基于英伟达Orin系列芯片)自动驾驶域控制器已获得来自传统自主品牌客户和新造车势力的项目定点。新一代轻量级智能驾驶平台,也获得多家主流自主品牌及合资车厂的项目定点。

就连被博世、电装统治已久ADAS领域,也迎来了华为、东软睿驰、清智科技等本土选手。

以东软睿驰为例,2022年该公司新增获得的定点订单覆盖比亚迪、长城、奇瑞、吉利、一汽、智马达(smart)、上汽、日产、宝马等车厂的多个主力车型,产品覆盖车载信息娱乐系统、智能座舱域控制器、T-Box/5GBox等。据统计,上半年中国本土行车ADAS Tier1供应商份额合计占比达到8.89%,同比增加近3个百分点。

在新能源汽车高端化的趋势,过去多搭载于豪华品牌的空气悬架也开始出现了国产化替代的趋势。包括理想、岚图等品牌用的都是保隆科技、孔辉汽车等本土供应商的产品,而且得益于将空气悬架大总成分拆成多个小总成的分拆策略,国产空悬的成本要比进口的低三成左右。

我们可以看到,在高端化、智能化的产品潮流下,本土供应商从基础代工向集成式技术研发、定制化服务转型的趋势明显,自研能力和技术水平相较燃油车时代,也有了质的提升。这主要得益于自主新能源车企汽车与零部件企业的互相成就。

就像是当初宁德时代得益于华晨宝马的橄榄枝,不仅提高了技术水平,也因此得到了更多主机厂的认可,并得以走出国门,建厂扩张。同理,理想、问界等产品的火爆,带动了德赛西威、东软睿驰等供应商的崛起,而供应商也为新势力带来了更优的成本,随着新势力的产品越发火爆,未来本土供应商也将获得更多走出去的机会。

02 全球巨头地位松动,中外站在同一起跑线

有人欢喜自然有人愁,在本土供应商乘势而起的局面下,海外供应商的市场份额难免受到挤压。

高工智能汽车研究院监测数据显示,Mobileye在中国乘用车前装市场的交付量持续攀升,但是市占率却从2018年的39.37%小幅下滑至2021年的37.12%。这样的情况并非个例,博世从2018年的29.55%下滑至2021年的23.05%,大陆集团则从13.87%下滑至10.78%。

背后的原因,主要是供应链、整车电子架构和技术开发模式(更加倚重软件能力)的变革。尤其是域控制器的快速上车,软硬解耦、中国自主品牌自研能力的提升以及中国本土供应商的能力完善。

以德赛西威为例,小鹏汽车+英伟达+德赛西威的组合,在2020年就推动了全球首款基于英伟达Xavier自动驾驶域控制器产品IPU03并量产搭载小鹏P7。下一代产品IPU04去年也已经确定与理想汽车展开战略合作。

相比之下,博世中国团队主导研发的高阶智能驾驶3.0平台预计要到2023年量产。大陆集团开发的高度自动驾驶技术解决方案Driving Planner,最快要到2024年方可投入使用。这意味着,在全新整车电子架构时代,中国本土供应商已然成为领跑者。

而且,过去一年多时间,巨头们深受芯片等原材料供应紧缺、涨价等一系列危机,要实现全球供货的平衡压力巨大。这也给处于行车ADAS前装量产导入期的本土供应商可乘之机。

关键是目前电气化智能化领域的零部件尚未形成技术壁垒和体系壁垒,也就是说本土供应商和国际巨头难得有机会站在同一条起跑线。

正如王传福所说,如今不再是大鱼吃小鱼,而是快鱼吃慢鱼。中国得益于政策的推动以及市场的快速成熟,当前在自动驾驶、智能座舱、动力电池、三电系统等多个领域的技术和产业布局都处于领先水平,因此才给了本土供应商有了大展拳脚、磨练技术的空间。

正所谓“早起的鸟儿有虫吃”,本土供应商此时不起更待何时。

03 先天不足,后天需超常规重视

不过,在这场逆袭之战中,本土供应商虽然学会了笨鸟先飞,但是先天的不足仍然是短期难以完全抹平的。

众所周知,基于早期“市场换技术”的发展战略,本土零部件企业过去长期面临着起步晚、技术空心化、人才储备匮乏等一系列发展困境。

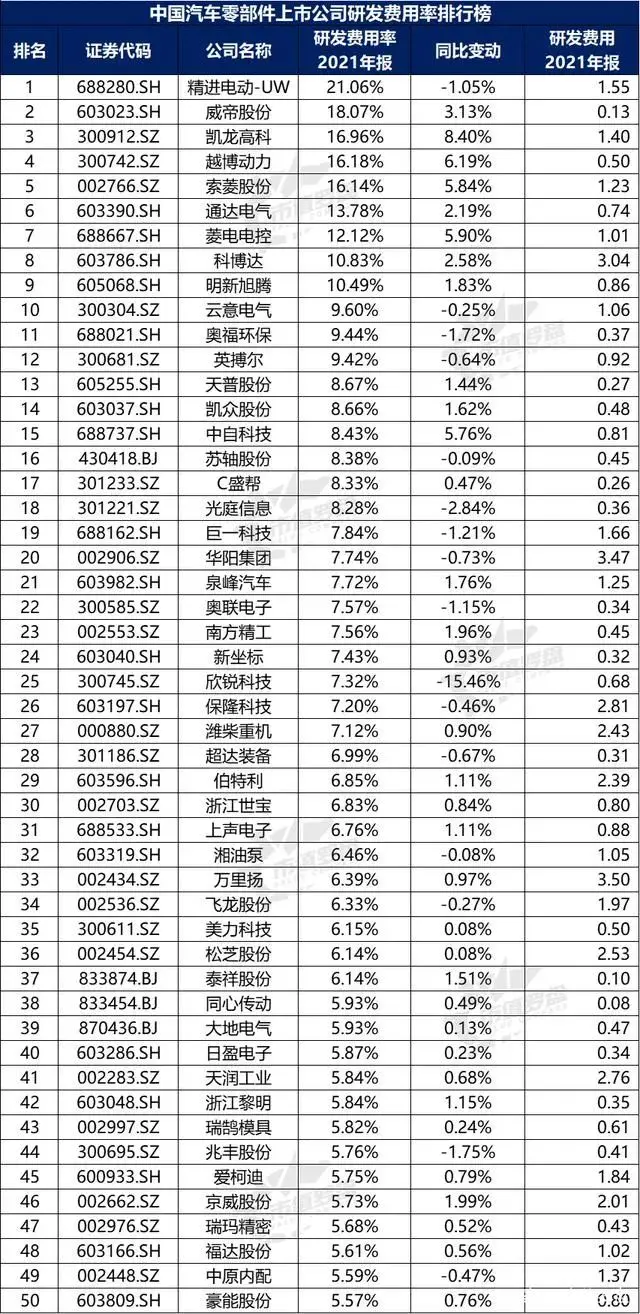

基于市场长期的磨练学习,本土供应商在核心技术方面确实大有长进。但是从2021年中国汽车零部件上市公司研发费用率排行榜来看,前50名当中只有前18位研发费用率高于8%,后23位均低于7%,相较之下,德、日、美企业的研发费率平均在8%以上。由此可见,本土供应商在技术自研的投入上仍然与国际供应商存在一定差距。

其次,国产零部件虽然成本更优,但是类似近期理想one差速器碎裂,理想L9空悬断裂之类的负面案例,难免让消费者对本土零部件的品控水平和产品质量持怀疑态度。

低价的国产零部件如何在消费者心中获得媲美外资巨头的口碑和信任度,是本土供应商和自主车企不得不面对的思考题。

而且,本土供应商也不是每样东西都能以成本取胜的,尤其是7nm以上精度的车规级芯片,我们仍难以摆脱对海外供应商的依赖。尽管本土企业的软件自研能力明显加速,但是硬件仍然被拿捏。尽管扶持政策接连出台,但是国产高精度车规级芯片要实现量产替代,短期内仍然难见曙光。

因此,中国电动汽车百人会理事长陈清泰提醒,智能汽车窗口期不会太长。要赢得这场汽车革命,必须超常规的重视电动化、网络化、智能化这三条供应链的建设。目标是做到在开放条件下的自主可控。

关键词是“超常规重视”。

也就是说,并不是几个项目定点就能证明本土供应商的实力,就像新能源车企顶着亏损现状持续投入自研一样,要想在有限的窗口期内占据先机,本土供应商往后在研发上要做好加倍烧钱的准备。

眼前的快钱虽然好赚,但是要想实现真正意义上的翻盘,本土供应商到底还是要注重长线投资。

标签:供应 本土 汽车 技术 智能